ФОП на єдиному податку: ліміт в 1 млн грн і РРО

Коли єдинники використовують РРО

Підприємці на єдиному податку можуть не використовувати РРОРеєстратор розрахункових операцій (касовий апарат)., але лише до часу, та й то не всі. Повторимо відоме.

Зараз підприємці на єдиному податку зобов’язані використовувати РРО — і тут без варіантів, — якщо:

- торгують підакцизними товарами, на єдиному податку це пиво, сидр, перрі;

- торгують технічно складними побутовими товарами, що підлягають гарантійному ремонту, у тому числі вживаними. Перелік таких товарів є в Постанові Кабміну № 231;

- продають лікарські засоби та вироби медичного призначення;

- дохід протягом року перевищив 1 млн грн і ви ФОП на 2-й або 3-й групі.

З 19.04.2020 р. також зобов’язані будуть використовувати РРО підприємці, які надають платні послуги в сфері охорони здоров’я, без прив’язки до ліміту в 1 млн грн.

З 01.10.2020 р. цей список збільшиться, і РРО зобов’язані будуть використовувати:

А вже з 01.01.2021 року всі підприємці-єдинники зобов’язані будуть використовувати РРО, програмний, на смартфоні, або класичний пристрій, за винятком 1-ї групи ЄП.

ФОП перевищив ліміт в 1 млн

Якщо ви підприємець на 2-й або 3-й групі ЄП і протягом 2019 року отримали дохід понад 1 млн грн, ви зобов’язані використовувати РРО.

Щоправда, коли ФОП працює лише з безготівковими коштами, РРО не потрібен.

Як розуміє безготівкові розрахунки податкова — як оплати без використання платіжних карток, коли покупець або замовник:

- переказує гроші зі свого рахунку на поточний рахунок продавця/виконавця;

- вносить оплату через банк для зарахування на рахунок ФОП.

Оплати платіжною картою через POS-термінал не належать до безготівкових розрахунків (ст. 2 ЗУ «Про РРО»). Оплати через інтернет-еквайринг теж.

У мене інтернет-магазин і дохід 1 млн

Щойно дохід за рік досягнув 1 млн грн, вам треба використовувати РРО.

Це прописано в законодавстві, також є безліч роз’яснень податкової про те, що в інтернет-торгівлі обов’язково використовувати РРО при прийманні оплат готівкою та платіжними картками (п. 2 ст. 3 ЗУ «Про РРО»).

Як приймати оплати в інтернет-магазині

А якщо в інтернет-магазині торгуєте технічно складними побутовими товарами з Переліку КМУ № 231, серед яких побутова техніка, іграшки на радіокеруванні, РРО вам треба використовувати, навіть якщо ліміту в 1 млн не досягнули.

У Верховній Раді зареєстрований законопроект № 2453, у якому пропонується скасувати обов’язок використовувати РРО, у тому числі для інтернет-магазинів, які приймають оплати в безготівковій формі, зокрема платіжними картками. Але поки він на розгляді депутатів.

Як рахувати мільйон

Дохід ви обчислюєте не в розрізі видів діяльності чи бізнесів, якщо їх у вас декілька, а підсумовуючи свій загальний підприємницький дохід за всіма КВЕДами, готівковий і безготівковий.

Тобто якщо у вас є наземний магазин, ви займаєтеся онлайн-торгівлею, а ще здаєте в оренду приміщення як ФОП, ви обчислюєте дохід від усіх цих видів діяльності.

Деякі підприємці помиляються, вважаючи, що, якщо ліміт в 1 млн перевищили за одним своїм бізнесом, а за іншим заробили менше, їм не треба використовувати РРО в цьому бізнесі.

Якщо настає обов’язок використовувати РРО, оплати через пристрій треба проводити за всіма бізнесами, а не лише за тим, де перевищено ліміт в 1 млн.

У які строки потрібно почати користуватися РРО

З першого числа кварталу, наступного після первишенія ліміту в 1 млн грн ви маєте зареєструвати РРО й почати приймати через нього оплати від клієнтів. Якщо продовжите приймати оплати без РРО після перевищення ліміту в 1 млн, коли це виявлять, до вас застосують штрафи.

Можна перейти на використання виключно безготівкових розрахунків, якщо ваш бізнес дозволяє це зробити. Ще раз нагадаємо, що безготівкові розрахунки — це оплата з рахунку на рахунок і через касу банку, без використання карток.

У мене дохід більше 1 млн, але РРО я не використовую

Є низка питань від ФОП, які ліміт в 1 млн грн перевищили, але РРО не використовують.

Такі порушення може виявити податкова під час перевірки, і тоді вам доведеться заплатити штрафи.

Так, якщо підприємець за законом повинен використовувати РРО, але не використовує, а продовжує працювати без нього (п. 1 ст. 17 ЗУ «О РРО»):

- за перше приймання оплат без РРО оштрафують на 1 грн;

- за кожне наступне — вже на 100% вартості проданих без РРО товарів (послуг).

Але розмір цього штрафу зміниться вже з 19 квітня 2020 року:

- 10% вартості товару за перше порушення;

- 50% вартості товару за повторне.

А вже з 1 жовтня 2020 року:

- за перше порушення штраф 100% вартості проданих із порушеннями товарів (робіт, послуг);

- за кожне наступне — 150% зазначеної вартості.

Я можу користуватися програмним РРО?

Так, можна вибрати будь-який варіант, але річ у тому, що норма про використання програмних РРО запрацює лише з 19 квітня 2020 року. Зараз податківці запустили бета-тестування програми й запрошують охочих приєднатися, подати заявку можна на сайті — https://prrosto.kmu.gov.ua/.

Тому, якщо дохід в 1 млн грн ви перевищили в грудні, вже із січня маєте використовувати РРО, й доведеться купити пристрій.

Коли будете вибирати апарат, обов’язково перевірте, щоб модель була внесена до реєстру РРО. Особливо важливо, якщо будете купувати вживаний пристрій.

Потім ви зможете відмовитися від стаціонарного РРО на користь програмного РРО в смартфоні: потрібно буде скасувати реєстрацію діючого пристрою, навіть якщо строк його служби не минув. Але в будь-якому разі це можна буде зробити тільки після 19 квітня 2020 року.

Реєстрація РРО

Недостатньо просто купити РРО й почати користуватися, пристрій треба поставити на облік у ДПС, адже ви зобов’язані надсилати в податкову звіти про операції за день.

Як зареєструвати стаціонарний РРО? якщо коротко — все виглядає так.

Після купівлі РРО треба укласти договір із центром сервісного обслуговування, туди ви будете звертатися, якщо пристрій зламається.

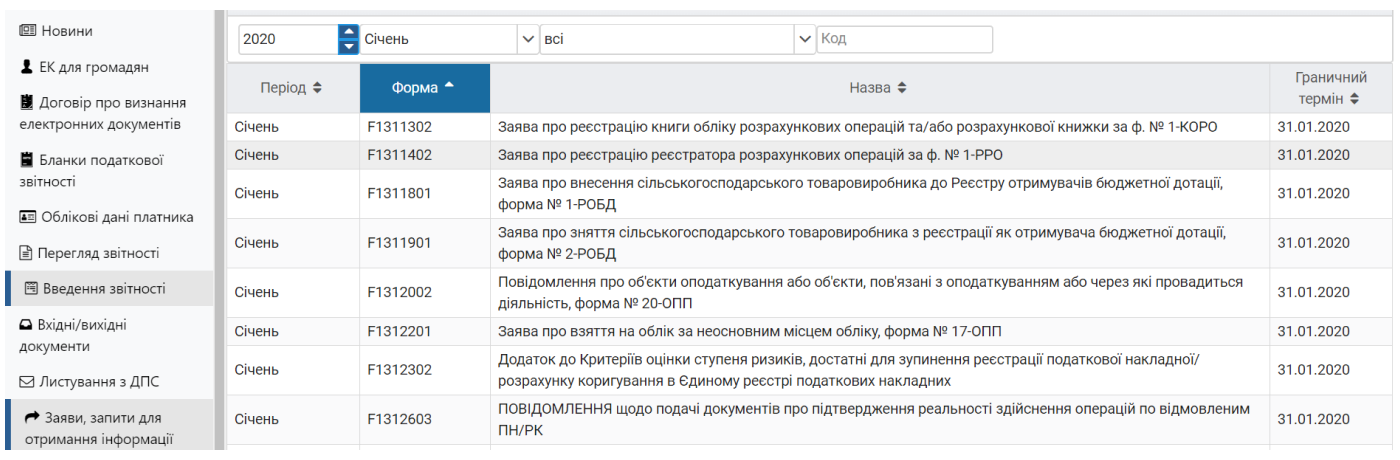

Потім треба подати заяву про реєстрацію РРО у вашій податковій, це можна зробити онлайн через кабінет платника.

У розділі «Заяви, запити для отримання інформації» вибираєте поточний рік і місяць і форму заяви про реєстрацію РРО (код форми F1311402). Заповнюєте й надсилаєте онлайн.

Можна заповнити на папері й віднести в податкову.

Заява на реєстрацію РРО (форма 1-РРО)

Якщо всю інформацію вказали правильно, протягом 2 днів податкова сформує та зарезервує фіскальний номер для вашого РРО й видасть довідку № 2-РРО. Отримати можна в паперовому або електронному вигляді. Податкова видасть довідку з фіскальним номером і в ЦСО.

Уже після присвоєння фіскального номера потрібно ще раз відвідати ЦСО з реєстраційним посвідченням для персоналізації пристрою в системі обліку даних податкової.

Протягом трьох днів із дня отримання інформації ЦСО вводить РРО в експлуатацію:

- його переводять у фіскальний режим роботи;

- вносять фіскальний номер РРО у фіскальну пам’ять;

- ЦСО ставить пломбу та надсилає в ДПС довідку про опломбування РРО й акт введення пристрою в експлуатацію.

Усі ці кроки не потрібні, якщо виберете програмний РРО, адже ЦСО і його послуги для РРО на смартфоні не потрібні.

Обов’язково треба буде запрограмувати товари, перший раз це можуть зробити в ЦСО.

Після того як ДПС отримає всі документи й зареєструє РРО, дані внесуть до інформаційної системи податкової й вам видадуть свідоцтво про реєстрацію РРО за формою № 3-РРО. Його можна отримати на електронну пошту, якщо поставите відмітку в заяві про реєстрацію.

Книга обліку розрахункових операцій. Книгу обліку розрахункових операцій реєструють, щоб використовувати, коли РРО вийшов із ладу або в магазині немає світла. Її можна і не реєструвати, але тоді ви не зможете приймати оплати, коли РРО не працюватиме.

Із програмним РРО буде простіше: в офлайн-режимі програмний РРО можна використовувати, але є обмеження за часом — не більше 36 годин підряд, на місяць не більше 168 годин.